L’economia global va registrar el ritme de creixement més lent des de la crisi financera, amb un creixement anual del PIB del 3 %, disminuït per les creixents barreres comercials, per l’increment de les incerteses dins del marc geopolític i per la desacceleració de l’economia xinesa (creixement del PIB del 6,1 %). En aquest sentit, les empreses van adoptar una actitud més cautelosa, que es va traduir en una reducció de les inversions en capital fix, principalment en béns duradors. Un altre perjudicat va ser el sector automobilístic, en el qual, addicionalment, els canvis reguladors i les noves normes sobre emissions van afectar tant la demanda com l’oferta. Tot això va conduir a una reducció de la producció industrial i del comerç mundial, dependents de la demanda final de béns duradors, així com dels subministraments per a la seva producció.

A la zona de l’euro, el creixement econòmic es va desaccelerar lleugerament el 2019, fins a l’1,2 %, el nivell més baix dels últims 5 anys, com a conseqüència d’una contribució més baixa de la demanda externa (augment del proteccionisme a nivell global) i de certs factors de països específics, per exemple, Itàlia. Alemanya, una de les economies més obertes i dependents de les exportacions de l’Antic Continent, va reduir considerablement el seu creixement, principalment afectada pel deteriorament en el sector manufacturer. Malgrat això, i durant el tram final de 2019, hi va haver alguns indicadors avançats que van apuntar cap a una estabilització del ritme de creixement a Europa.

A Espanya, l’evolució macroeconòmica també va ser la més reduïda dels últims anys, amb un creixement del PIB del 2 % de la zona de l’euro. D’aquesta manera, a nivell estatal, la desacceleració de l’activitat econòmica es va deure principalment a la pèrdua de dinamisme de la demanda interna. En positiu, va destacar la millor evolució de l’activitat industrial si es compara amb la resta de les principals economies de la zona de l’euro.

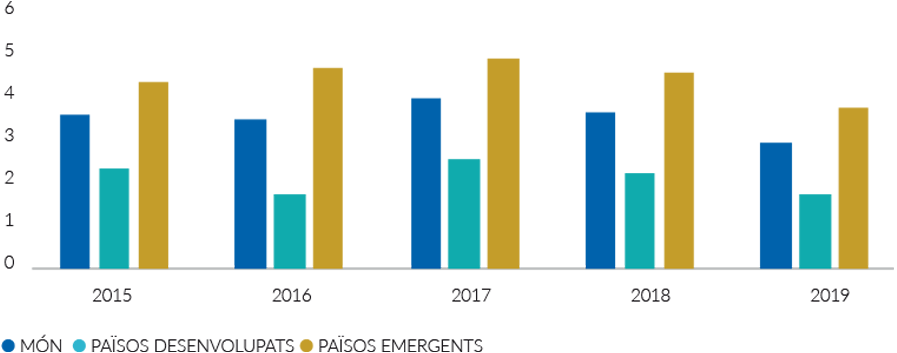

Creixement PIB 2015-2019

Als Estats Units, durant l’últim trimestre de l’any, la Reserva Federal va decidir rebaixar fins en dues ocasions (octubre i novembre) els tipus d’interès fins al rang de l’1,5 % - 1,75 % davant de la lleugera desacceleració de l’economia nord-americana i les baixes pressions inflacionistes. Aquestes mesures es van prendre amb l’objectiu d’apuntalar l’expansió econòmica, mantenir la fortalesa del mercat laboral i situar els nivells d’inflació al voltant del 2 % (nivell objectiu).

A Europa, després de la caiguda de les perspectives de creixement i inflació, el Banc Central Europeu va decidir llançar, pel setembre, un nou paquet de mesures de política monetària per tal de complir el seu objectiu d’estabilitat de preus. En primer lloc, es va rebaixar el tipus d’interès aplicable a la facilitat de dipòsit en 10 punts bàsics, fins al −0,50 %. En segon lloc, es van reprendre les compres netes d’actius en el marc del programa Quantitative Easing a un ritme mensual de 20.000 milions d’euros a partir de l’1 de novembre i durant el temps necessari per reforçar l’impacte acomodatici dels tipus oficials. En tercer lloc, es van modificar les modalitats de les noves sèries d’operacions trimestrals de finançament a llarg termini amb l’objectiu de mantenir unes condicions de finançament favorables i impulsar l’activitat creditícia a la zona de l’euro.

Al Regne Unit, el Banc d’Anglaterra va mantenir sense canvis els tipus d’interès oficials en el 0,75 % al llarg de tot l’exercici 2019. D’aquesta manera, va mantenir una política monetària expansiva i sensiblement dependent a l’evolució macroeconòmica i a la incertesa relativa al Brexit, que no es va desbloquejar fins a mitjans de desembre amb l’àmplia majoria que va obtenir Boris Johnson en les eleccions generals i que va tenir un impacte significatiu en la confiança dels consumidors i en els nivells d’inversió del sector privat.

Durant l’any 2019, el risc geopolític es va reduir lleugerament i de forma gradual. Però continua havent-hi molts factors de risc. Les barreres aranzelàries entre els Estats Units i els seus socis comercials continuen representant un problema per a les cadenes de subministrament a nivell global. Un deteriorament més gran en les relacions comercials i l’augment del proteccionisme comportarien un alentiment més gran del creixement global. En el marc geopolític, l’increment de les tensions entre els Estats Units i l’Iran podria interrompre el procés de subministrament de petroli, fet que afectaria negativament el sentiment i implicaria la reducció dels nivells d’inversió. A Europa, un dels riscos més grans continua sent la sortida desordenada i sense acord del Regne Unit (RU) de la Unió Europea (UE), tot i que la signatura, a final d’any, de l’acord del Brexit (segons el qual el RU entra en un període de transició des del punt de vista econòmic i comercial) és una notícia positiva.

Una política monetària més expansiva per part dels principals bancs centrals, la signatura d’un acord en fase I en matèria comercial entre els Estats Units i la Xina, les probabilitats més baixes del Hard Brexit i l’expectativa d’un creixement econòmic més gran a nivell mundial van permetre als principals índexs borsaris mundials tancar l’exercici 2019 amb rendibilitats positives. Novament, els índexs nord-americans van ser els que van tenir un millor comportament relatiu dins dels països desenvolupats: van tancar l’any amb pujades del 29 % en l’S&P i del 35 % en el Nasdaq.

Així mateix, també es va observar un bon comportament dels actius de deute públic, que van emparar, durant el 2019, unes polítiques monetàries acomodatícies per part dels bancs centrals i unes expectatives d’inflació en mínims dels últims anys. D’aquesta manera, les rendibilitats del bo alemany i del bo nord-americà a deu anys van caure considerablement i es van situar, al tancament de 2019, en el −0,19 % i l’1,92 %, respectivament. D’altra banda, hi va haver una sensible reducció de les primes de risc de la perifèria de la zona de l’euro, entre les quals destaca en positiu el deute italià (que va passar dels 250 punts bàsics de finals de 2018 als 165 punts bàsics al tancament de 2019).

Quant a la renda fixa corporativa, hi va haver un estrenyiment generalitzat dels diferencials de crèdit amb grau d’inversió com d’alt rendiment a nivell global, que van beneficiar les polítiques monetàries laxes en un entorn de recerca de rendibilitats.

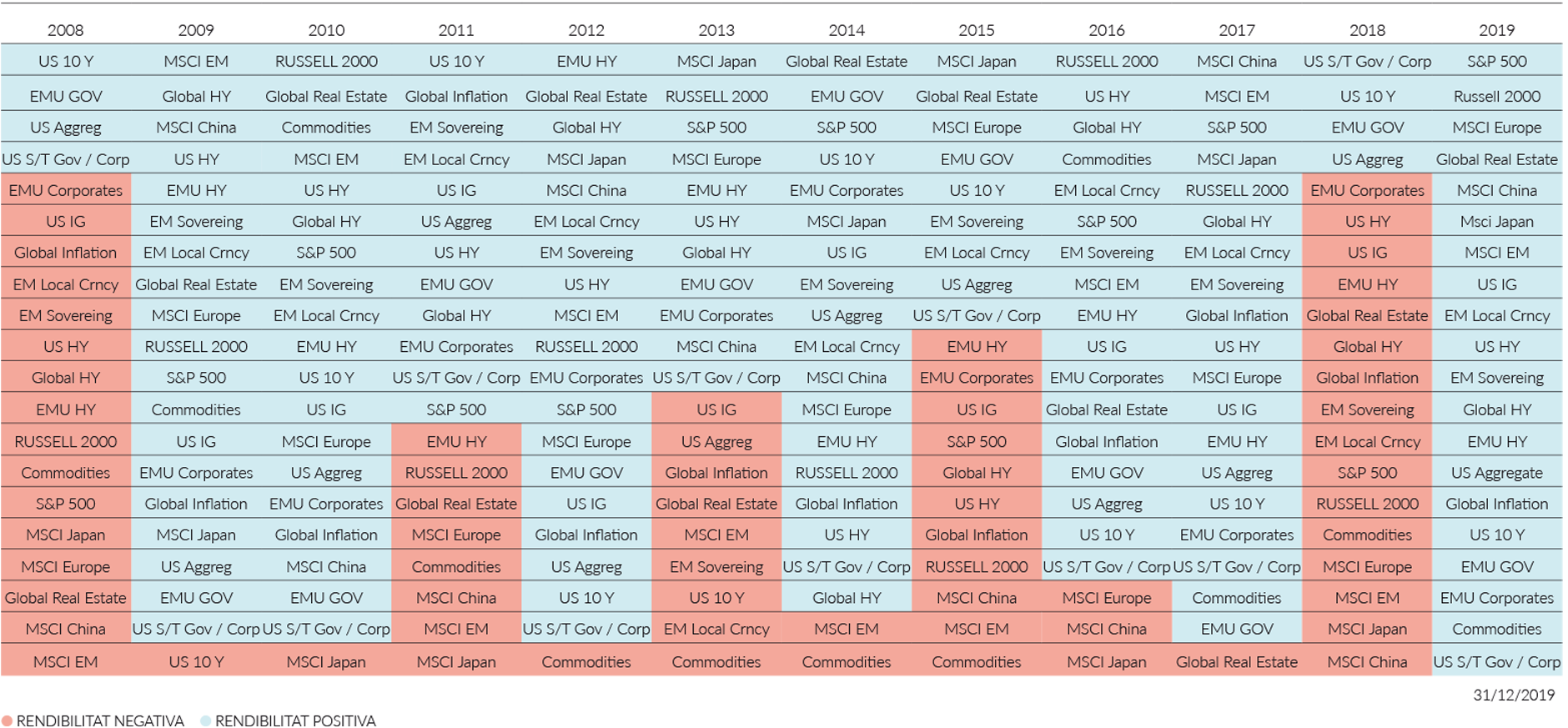

D’aquesta manera, en contraposició amb el que va passar el 2018, l’exercici 2019 es va caracteritzar per un comportament extraordinari en la majoria dels actius financers, tant en el marc de la renda fixa com en el de renda variable, segons reflectim en la taula adjunta.

Comportamiento de los principales activos financieros

La crisi de la COVID-19 ha posat de manifest el rol essencial de les entitats de crèdit per aportar solucions econòmiques en moments crítics per a la societat. L’activitat bancària actua com a mecanisme transmissor de la política econòmica, tant monetària com fiscal, a empreses i particulars.

L’informe del Fons Monetari Internacional de l’abril de 2020 explicava com, durant l’última dècada, la política dels bancs centrals amb tipus d’interès primer molt baixos i després negatius s’ha associat a la compressió de la rendibilitat de les entitats de crèdit, i s’espera que aquesta tendència continuï a mitjà termini. El suport a la rendibilitat que han proporcionat en els últims anys l’alliberament de provisions i les plusvàlues a les carteres financeres es dissiparà, per la qual cosa la pressió sobre els marges serà més gran. Les entitats continuaran amb els seus esforços de reducció de costos i amb l’augment dels ingressos per comissions, però és poc probable que aquests factors atenuants disminueixin per complet les pressions sobre la rendibilitat.

Les entitats de crèdit, tant a Europa com a nivell global, tenen més recursos propis i de més qualitat, disposen d’una millor posició de finançament, amb menys dependència del finançament a curt termini, i compten amb més actius líquids que durant l’última crisi financera. En síntesi, les entitats estan, en el seu conjunt, més ben preparades per assumir pèrdues o fer front a crisis de liquiditat.

L’evolució de les principals partides del negoci bancari a Espanya durant l’any 2019 la va marcar una caiguda més baixa del crèdit brut als sectors residents (−1,2 % davant del −3,6 % de 2018), impulsat a la baixa per la reducció dels crèdits dubtosos, que van caure un 18,6 %. La ràtio de morositat dels altres sectors residents es va situar en el 4,79 %, més d’un punt percentual per sota de la taxa de mora el 2018, que se situava en el 5,81 %. Quant a la nova concessió, en els segments d’habitatge i consum va ser superior en volum a la registrada l’any anterior, mentre que la nova concessió a pimes i grans empreses es va mantenir en nivells similars.

Si analitzem l’evolució dels resultats agregats del sector, observem que el marge d’interessos va tornar a descendir, encara que lleugerament, el 0,5 %. Les comissions netes també es van situar en nivells similars a les de l’any anterior, i hi va haver un increment significatiu en els dividends ingressats, amb un augment del 19,5 %. Aquesta última és la principal partida que explica la millora de la rendibilitat de la banca espanyola de forma agregada el 2019. A diferència d’exercicis anteriors, les despeses d’explotació van augmentar, encara que només l’1,3 %.

Aquesta evolució positiva en el compte de resultats té com a principal conseqüència una millora en els indicadors de rendibilitat, que ja s’acosten al 6,5 % en termes de ROE. Finalment, la solvència del sector financer espanyol, d’acord amb l’EBA Risk Dashboard, presenta una ràtio de Common Equity Tier (CET1) de l’11,9 % al tancament de l’any, pràcticament tres punts percentuals per sota de la mitjana ponderada europea.

Arran de la pandèmia per la COVID-19, és probable que incrementi la morositat bancària i que les entitats de crèdit hagin d’efectuar provisions o flexibilitzar criteris, si comptaven amb excedent de provisions, per fer front als futurs incompliments. La dificultat rau a estimar el volum de provisions. A l’apel·lació a la incertesa de l’FMI i el Banc d’Espanya en anunciar els seus escenaris macroeconòmics, cal afegir-hi la dificultat de traslladar aquests escenaris als diferents sectors d’activitat, a més de la complexitat de determinar el seu impacte a nivell micro. La flexibilitat regulatòria en la concessió de moratòries i la renegociació d’operacions poden fer que la morositat comptable no es materialitzi a curt termini.

La crisi que ha provocat la pandèmia de la COVID-19 ha requerit l’actuació decidida de legisladors, reguladors i supervisors. Tant la Comissió com el Parlament Europeu, l’Autoritat Bancària Europea i el Banc Central Europeu, amb el suport del Banc d’Espanya, demanen de mobilitzar tots els recursos disponibles en les entitats de crèdit per donar suport a l’economia. Per a això, estan flexibilitzant les normatives en els àmbits de la solvència, la comptabilitat i la gestió de la liquiditat de les entitats de crèdit.

La situació d’emergència a causa de la pandèmia requereix que l’Entitat s’hi adapti ràpidament i faci servir les modificacions recents en el marc normatiu per ajudar els socis en el difícil entorn actual, amb iniciatives com les moratòries de préstecs o la renegociació de crèdits empresarials, amb una visió dels riscos més enllà del curt termini.

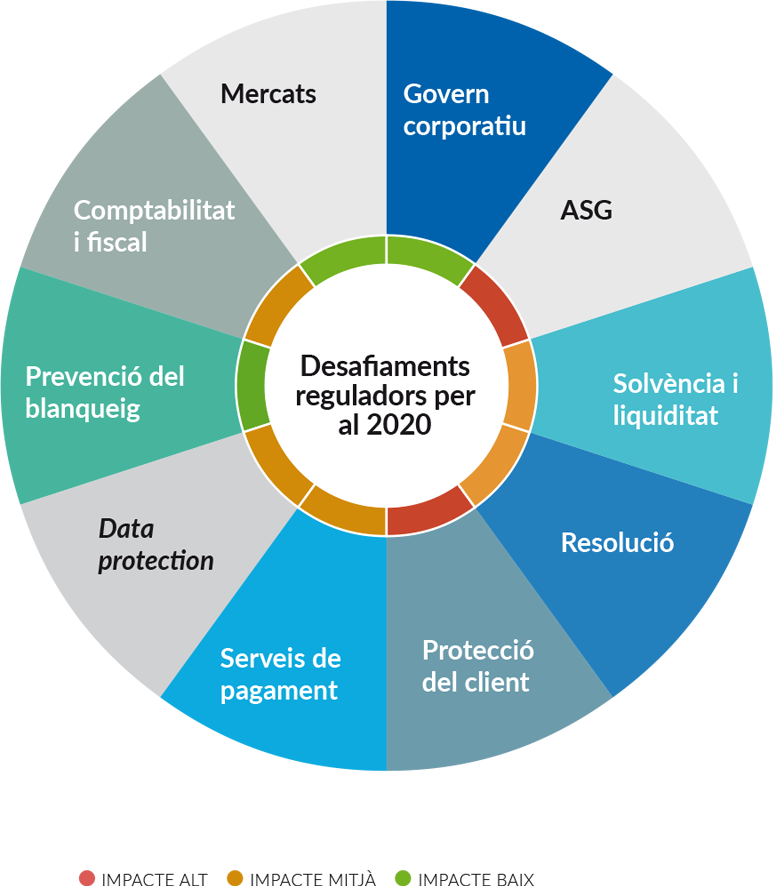

El 2020, farà més d’una dècada que es van impulsar, a través del Codi Únic Normatiu, els desenvolupaments i exercicis d’harmonització europea, que tenen com a objectius centrals dins del sector financer la Unió Bancària i la Unió de Mercats de Capitals.

Aquest camí ens ha portat a un nombre i abast, pel que fa a regulació, d’unes dimensions molt considerables. Concretament en el sector bancari, emanen de tres conjunts normatius troncals, cada un amb diferents graus de progrés en l’actualitat:

A partir d’aquestes directives s’han desenvolupat una sèrie de documents legislatius, supervisors i de guies tècniques, tant a nivell europeu com nacional, que han suposat i continuen suposant un alt esforç d’adaptació a nivell estructural, de costos i de gestió del negoci, dels riscos i del govern de les entitats; tot això en un context amb una alta contracció dels marges, tensions en els mercats i una situació econòmica i social d’alta complexitat.

A aquestes qüestions troncals cal afegir-hi exercicis d’harmonització de caràcter transversal a nivell europeu, però amb un gran impacte en el sector financer, com ara els plans per implementar una agenda per a la lluita contra el canvi climàtic, la prevenció del blanqueig de capitals i el finançament del terrorisme o la protecció de les dades i la lluita contra la ciberdelinqüència. Tots aquests factors tenen un gran impacte en l’entorn i un alt grau d’exposició reputacional.

En un entorn cada vegada amb més nivell de digitalització i d’utilització de solucions tecnològiques innovadores per als processos de negoci i de gestió, s’han intensificat les pràctiques supervisores i les guies en el sector en els processos d’externalització de funcions, especialment els que impliquen serveis en el núvol.

Noves guies supervisores sobre risc climàtic

L’organització internacional de supervisors Network for Greening the Financial System (NGFS)3 ha emès la seva Guia per a Supervisors sobre integració dels riscos climàtics i mediambientals en la supervisió prudencial, que inclou la identificació de les exposicions de les entitats supervisades i l’avaluació de les pèrdues potencials si es materialitzen. Per la seva banda, la supervisió del Banc Central Europeu ha emès, per a consulta, una guia explicativa sobre com espera que les entitats de crèdit gestionin prudentment el risc climàtic i ho comuniquin amb transparència. S’espera que, el 2020, l’Autoritat Bancària Europea també tregui a consulta les directrius que ha de publicar el 2021 sobre integració dels riscos climàtics en l’avaluació dels riscos per al capital i la liquiditat. El Pla d’Acció de la Comissió Europea de 2018 inclou un mandat clar per a la incorporació de la sostenibilitat en la regulació bancària prudencial.

Canvis en la informació no financera

La Comissió Europea ha emès, en consulta, les modificacions en la Directiva de reporting de la informació no financera. En la mesura que els requeriments d’informació de les empreses sobre la seva exposició als riscos de transició energètica siguin més explícits, complets i fàcilment accessibles, més baixa serà la informació que hagin de demanar les entitats de crèdit per avaluar els riscos climàtics d’aquestes empreses.

Flexibilització dels requeriments de capital

L’eliminació del coixí de conservació de capital permet a les entitats de crèdit augmentar la seva exposició al risc de crèdit, o bé assumir un nivell més gran de pèrdues derivades de la crisi de la COVID-19 sense incomplir el requeriment de capital regulador.

Petició d’evitar la distribució de dividends

La petició del Banc Central Europeu de posposar la distribució de dividends, almenys fins a l’1 d’octubre, ha anat acompanyada de peticions en la mateixa línia per part de l’Autoritat Bancària Europea. La petició ferma de no distribució de dividends, que també afecta la remuneració de les aportacions al capital, es pot estendre en el temps en funció de l’afectació de la crisi per la COVID-19.

Mesures legislatives urgents a Espanya davant de la COVID-19

Les moratòries dels préstecs hipotecaris i dels contractes de crèdit sense garantia hipotecària que regulen els reials decrets lleis 8 i 11/2020 han creat una nova figura en la categoria de risc normal que requereix un reporting específic, atesa la vulnerabilitat dels col·lectius que la llei faculta per a aquesta tipologia de producte. La concessió d’avals públics a empreses també implica categoritzar i documentar separadament les operacions que s’han acollit al suport públic.

Adaptació exprés en la regulació de solvència davant de la COVID-19

El Consell i el Parlament Europeu estan negociant les modificacions en un ràpid paquet legislatiu per fer front a la COVID-19. Entre les qüestions més rellevants que formen part de la proposta de canvis en la Capital Requirements Regulation4 consten possibles exempcions en el còmput de la ràtio de palanquejament, que inclouen els dipòsits en el banc central, flexibilitat en l’exempció del CET1 del resultat latent dels actius financers a valor raonable amb canvis en un altre resultat global i el tractament preferent de les garanties públiques en el càlcul dels actius ponderats per risc.

Nou reporting específic per la COVID-19

L’Autoritat Bancària Europea està elaborant models de reporting addicionals als existents per obtenir dades addicionals de les entitats, encara que la intensitat de dades obtingudes a Europa és, ara com ara, superior a la d’altres geografies, en especial respecte a les entitats menys significatives (LSI, per les seves sigles en anglès). El reporting pot incloure la informació sobre moratòries i garanties públiques, la continuïtat operativa i el risc de mercat.

Noves directrius sobre concessió i seguiment del crèdit

L’Autoritat Bancària Europea ha publicat directrius per a la concessió i el seguiment de la inversió creditícia. L’aplicació de les directrius als crèdits existents que requereixin renegociació o canvis contractuals serà efectiva el juny de 2022, i hi haurà certa flexibilitat en la seva implementació quant al seguiment del crèdit fins al juny de 2024.

Aquest àmbit és un dels focus reguladors i supervisors més grans dels últims exercicis. Amb una sèrie de directives i reglaments a nivell europeu, es pretén millorar en la transparència i en la protecció del client bancari.

En aquest àmbit, el 2020 continuarà sent necessari fer un seguiment de l’execució en la implantació efectiva de normes ja desenvolupades en exercicis anteriors, com són la MiFID II, la llei hipotecària i la transposició definitiva de l’IDD (distribució d’assegurances). Tot això, compaginat amb l’exercici de revisió que s’està duent a terme a nivell europeu per anticipar possibles modificacions en la normativa MiFID II que puguin millorar certes asimetries entre els objectius plantejats en la seva definició inicial i els objectius que realment s’estan materialitzant.

A més, es preveu nova normativa que reforci els requisits d’elaboració, control i difusió de campanyes publicitàries en l’àmbit bancari i de serveis d’inversió.

Els serveis de pagament intracomunitaris, des de fa uns exercicis, estan sent objecte de preocupació, supervisió i regulació per part de la UE. Es va iniciar amb la SEPA i, progressivament, s’hi han afegit disposicions addicionals, entre les quals destaca la nova Directiva de serveis de pagament (PSD2).

Aquest paquet normatiu pretén eliminar barreres d’entrada i sortida, facilitar els pagaments entre clients de diferents entitats europees i donar cabuda i regular nous agents. I respecte a la PSD2, una vegada s’hagin desenvolupat noves funcionalitats per als serveis d’iniciació de pagaments i agregació de comptes, incloent-hi l’autenticació reforçada, es finalitzaran els desenvolupaments i l’adaptació per a transaccions en comerç electrònic.

En aquest mateix context, el 2020 entraran en vigor les guies actualitzades en la gestió de riscos de sistemes d’informació i tecnologia i de seguretat. S’han adaptat a un entorn amb uns riscos cada vegada més elevats per l’ús intensiu de solucions tecnològiques dins del sector financer, i per les amenaces creixents d’incidents, forats de seguretat i atacs cibernètics.

Durant els últims exercicis (i es preveu que es continuï amb aquesta tasca), s’han implementat diferents paquets normatius que pretenen millorar la seguretat en les transaccions electròniques i harmonitzar i millorar la protecció de dades personals, també fruit de les noves tecnologies.

La preocupació pels riscos relacionats amb el blanqueig de capitals procedents d’activitats delictives a través del sistema financer i els recents casos que han afectat entitats financeres han suposat que, a nivell europeu, s’hagin iniciat plans per harmonitzar i consolidar la supervisió i el reporting en un únic organisme (en aquest cas, en dependència de l’Autoritat Bancària Europea o amb la seva gestió directa).

Aquests plans d’harmonització, juntament amb la transposició prevista de la V Directiva UE de prevenció de blanqueig de capitals, marcaran l’agenda regulatòria en aquest exercici, incloent-hi les anàlisis i els desenvolupaments legislatius per incorporar els criptoactius dins de l’àmbit de supervisió i control en aquest entorn.

No es preveuen grans novetats en els mercats, encara que se seguirà amb el desenvolupament de normes ja publicades en exercicis anteriors amb la finalitat de reforçar la transparència en els mercats, així com d’homogeneïtzar criteris a nivell comunitari (EMIR / TARGET2S / MAD-MAR).

Utilitzem cookies pròpies i de tercers per millorar els nostres serveis i mostrar publicitat relacionada amb les seves preferències mitjançant l'anàlisi dels seus hàbits de navegació. Si continua navegant, considerem que accepta el seu ús. Podeu obtenir més informació, o bé conèixer com canviar la configuració en la nostra Política de cookies. Acceptar